座机:027-87580888

手机:18971233215

传真:027-87580883

邮箱:didareneng@163.com

地址: 武汉市洪山区鲁磨路388号中国地质大学校内(武汉)

地热发电

地热发电海外地热发电投资筛选评价体系:突破与创新

世界能源发展正处于从油气向新能源的转换期,新能源将迎来发展的“黄金期”。为履行《巴黎协定》,世界各国纷纷提出碳中和目标, 加速推动世界一次能源消费结构改变。据bp预测,在净零情景下,到2050年新能源占世界一次能源消费比例将达60%以上,新能源领域的国际合作机会将逐渐增多。我国将大力支持发展中国家能源绿色、低碳发展,2021年我国宣布不再新建境外煤电项目。“十四五”及更长远的未来,我国能源对外合作将以绿色、低碳为主要方向。

我国海外绿色发电项目以陆上风电和大型光伏发电为主,并已实现规模化发展。然而,风光发电具有间歇性和波动性的特征,影响了电力系统的稳定性和安全性。地热发电装机容量系数在 83%以上,约是光伏发电系数的6倍、风力发电的3倍,稳定性显著优于其他新能源。在各国提出碳中和目标的背景下,构建新型电力系统是各国新能源产业发展的必然趋势,未来海外地热发电业务将随之快速增长。通过选取对地热发电产业国际化布局较为密切的影响因素,构建海外投资国别筛选模型,以评价资源国的投资潜力,为我国地热产业开展国际合作提供参考。

全球地热资源丰富高温地热资源占比较小。国际能源署、中国科学院和中国工程院等研究报告显示,全球地热能基础资源总量约1.25×1027 J(折合4.27×108亿t标准煤),远大于煤炭资源储量(1.07×104亿t)。其中,埋深5 000 m以浅的地热能基础资源量为1.45×102 6 J(折合4.95×107亿t标准煤),可供人类使用数十万年。 按照温度不同可将地热资源划为高温(>150℃)、 中温(90~150℃)和低温(<90℃),据国际地热协会估计,全球地热资源以中低温地热资源为主,高温地热资源潜力较小,为0.81×1020 J。

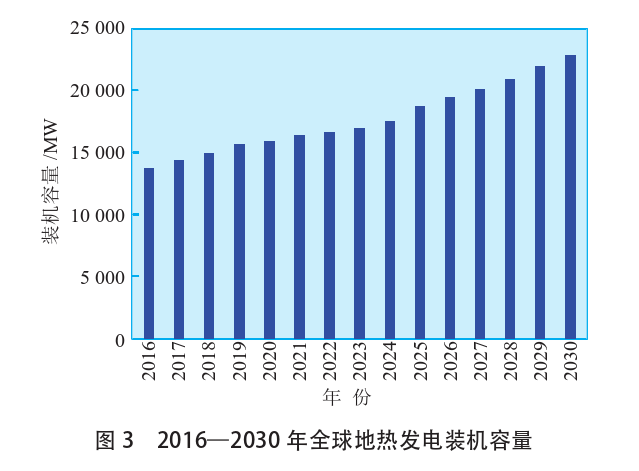

全球地热资源分布具有明显的规律性。高温地热资源沿大地构造板块边缘的狭窄地带展布, 形成著名的四大环球地热带:环太平洋地热带、 地中海—喜马拉雅地热带、红海—亚丁湾—东非裂谷地热带和大西洋中脊地热带,如,中国西藏高温地热资源属于地中海—喜马拉雅地热带(见表1)。

干热岩分布遍布全球。世界各大陆地下都有干热岩资源,但干热岩开发利用潜力最大的地区主要位于新的火山活动区或地壳较薄地区,大多处于全球板块或构造体的边缘,部分与全球高温地热带地理位置重合。

2 全球地热发电产业发展趋势

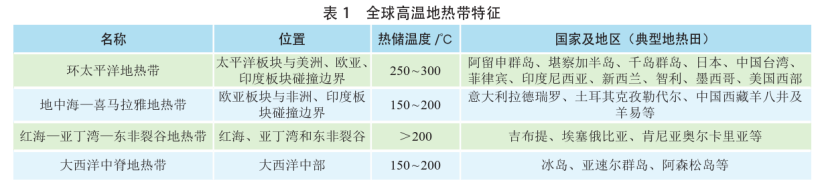

全球地热发电增速稳定增高。据GlobalData数据库统计,2023年全球地热能发电站总装机容量为16.9 GW,较2017年增长了2.6 GW,年均增长率为3.38%,略低于2012—2017年3.70%的年均增长率(见图1),这主要是由于疫情延缓地热电站建设所致。

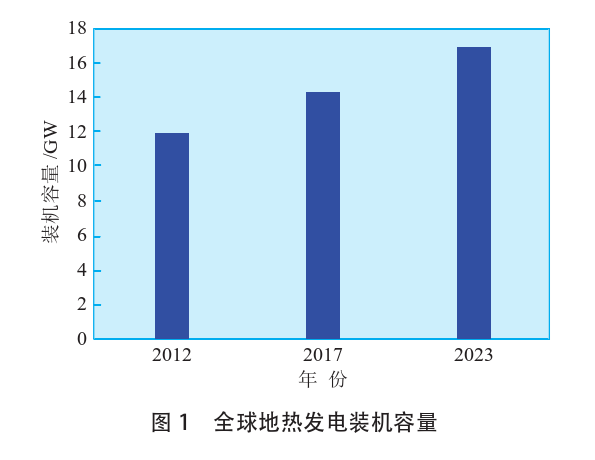

2023年全球地热发电主要集中在装机容量前10名的国家,占全球地热发电总装机容量的 9 2.2%。其中,美国发电装机规模最大,接近 3 966.8 MW,占全球地热发电装机容量的1/4;紧随其后的是印度尼西亚和菲律宾,发电装机容量分别为2 379.3 MW和1 990.6 MW。此外进入全球地热发电装机容量前10名的国家还有土耳其、新西兰、肯尼亚、墨西哥、意大利、冰岛及日本,发电装机容量处在800~1 800 MW(见图2),发电装机容量前10名的国家均位于高温地热带。

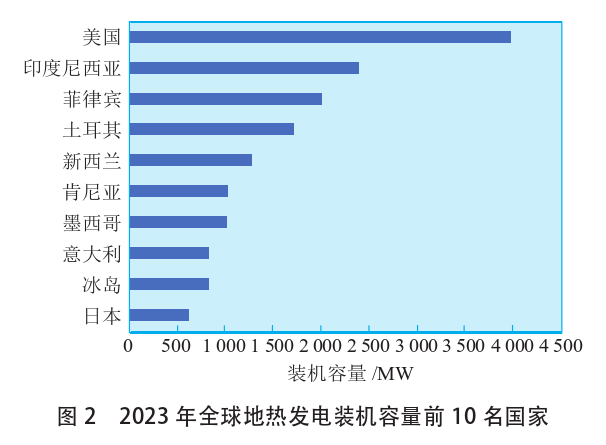

未来全球地热发电装机容量有望持续增长。 据GlobalData数据库预测,2030年全球地热发电装机容量将达22.8 GW,未来年均增长率为4.36%, 比2016—2023年3.01%的增速加快(见图3)。主要原因是受全球碳中和目标推动,资源国积极谋划利用地热发电替代,以实现减碳目标。

未来地热发电增长较快的国家主要有印度尼西亚、土耳其、肯尼亚等。碳中和目标推动各国政府出台相关地热政策,肯尼亚、印度尼西亚和土耳其装机容量持续保持高增长态势(见图4)。 未来10年,印度尼西亚地热发电总装机容量预计增长3 742 MW,占全球新增装机容量的38%;土耳其预计增量为995 MW,占全球新增装机容量的10%;肯尼亚预计增量为918 MW,占全球新增装机容量的9%。此外还有一些新增地热发电装机容量,如阿根廷、加拿大、中国、多米尼加、厄瓜多尔、希腊、伊朗、蒙特塞拉特、尼维斯、圣卢西亚、圣文森特以及一些毗邻东非裂谷带的非洲国家,此外坦桑尼亚和乌干达也已规划地热发电装机目标。从地热发电装机容量增长国家和地区位置分布看出, 高温地热资源是发展地热发电的基础要素。

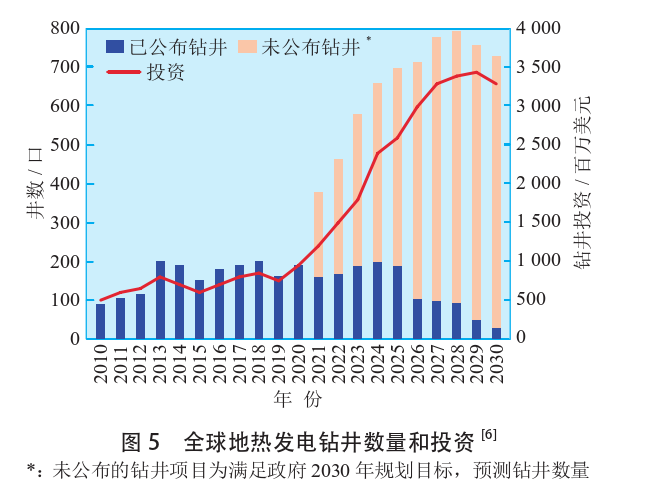

在碳中和背景下, 先进地热系统技术( AGS)和增强型地热系统技术( EGS) 将推动地热发电相关钻井数量大幅增长。据国际地热大会发布报告, 2015—2020年全球用于地热发电钻井总数为1159口, 平均每年钻井230口。据能源咨询公司Rystad统计, 未来10年, 与地热发电相关的钻井数量将呈现大幅增长态势, 预计2025年钻井约500口, 到2030年每年钻井将超过700口 (见图5)。

3 海外地热发电筛选评价体系构建

3.1 筛选评价体系构建原则

科学性原则。 指标之间要有严密的逻辑关系,既相互独立又彼此联系, 共同构成一个有机统未公布的钻井项目为满足政府2030年规划目标, 预测钻井数量一体, 从不同方面客观评价境外地热产业的投资环境。

针对性原则。 选择能影响境外地热投资评价的关键性指标, 确保指标体系对境外地热投资评价的针对性。

可获性原则。 兼顾数据来源的公共性和权威性, 即所有数据尽可能是公开、 连续的, 如公开出版的年鉴或权威部门发布的报告, 确保评价结果的客观性和评价数据的可获得性。

3.2 筛选评价体系模型构建

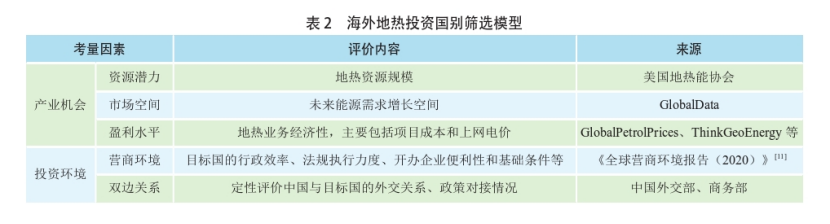

构建海外投资国别筛选模型, 以定量分析为主、 定性分析为辅, 评价资源国的投资潜力。运用层次分析法梳理地热产业国际化布局的关键考量因素, 主要从产业机会、 投资环境两方面建立筛选评价体系 (见表2) 。

建立 “两轮筛选+最终轮调整” 的综合筛选评价体系, 初次筛选主要考虑 目标国资源潜力。筛选标准包括: 位于高温地热带上, 且地热资源储量大于3 000 MW, 符合以上条件的国家可进入第二轮筛选。

第二轮筛选综合考虑目标国地热发电的产业机会、 投资环境、 产业协同性3个方面, 采用专家打分法, 确定各部分权重。 影响产业机会的主要因素中资源潜力占比40%、 市场空间占比25%、盈利水平占比25%, 影响投资环境的因素中营商环境占比10%。 最终轮采用双边关系作为定性指标, 进行综合分析调整。

4 投资目标国筛选

4.1 初次筛选

据前述的初次筛选条件对海外资源国进行筛选,位于世界四大环球地热带上的国家高温地热资源丰富,地热资源储量大于3 000 MW的国家有 11个(见表3)。

4.2 二次筛选

初次筛选出的国家均位于高温地热资源带上,高温地热资源比较丰富。在资源潜力方面, 地热资源潜力储量大于10 000 MW的为10分, 5 000~10 000 MW的为8分,5 000 MW以下的为5 分。在市场空间方面,印度尼西亚未来10年年均增长率最高,为11.3%,将其设定为10分,其余的按照比例折算,具体数据见表4。在盈利水平方面,盈利水平中大于0.10美元/kWh的为10分, 0.05~0.10美元/kWh的为8分,小于0.05美元/ kWh的为5分。在营商环境方面,美国营商环境综合评分为84.0分,印度尼西亚综合评分为69.6 分,肯尼亚综合评分为73.2分,菲律宾综合评分为62.8分,其余国家综合评分见表4。

综合以上因素,对第一轮筛选出的11个国家进行综合排序,将评分大于6分的划分为第一梯队,5~6分为第二梯队,小于5分为第三梯队。 第一梯队依次为印度尼西亚、美国、肯尼亚和菲律宾,第二梯队依次为墨西哥、冰岛、尼加拉瓜、 日本和土耳其,第三梯队依次为意大利和新西兰。

最终轮结合双边关系分析,将印度尼西亚、 肯尼亚和菲律宾作为海外地热项目投资国的首选, 墨西哥、土耳其和尼加拉瓜为择机发展目标国, 意大利作为准备发展目标国。

4.3 重点合作国家

印度尼西亚、肯尼亚和菲律宾拥有得天独厚的高温地热资源,且积极出台相关政策支持地热能产业发展,未来可作为我国海外地热能产业发展的首选目标国。

4.3.1 印度尼西亚

印度尼西亚号称千岛之国、火山之国,地热资源储量约占全球的20%,地热发电潜力29 000 MW,主要分布在苏门答腊、爪哇岛、巴厘岛、 苏拉威西岛等地区。截至目前,印度尼西亚地热发电总装机容量为2 454 MW,占本国总发电比重的7%,大部分地热资源尚未开发利用。

印度尼西亚政府出台了一系列政策支持地热产业发展。政府建立地热专项基金,降低地热资源开发风险。此外,政府还为外资企业提供宽松的投资政策,放宽外资企业地热发电项目的持股比例,允许外国投资者在地热钻井领域拥有100% 股权。在优惠政策方面,提供免征增值税和进口关税的税收优惠政策,并提供上网电价优惠政策。

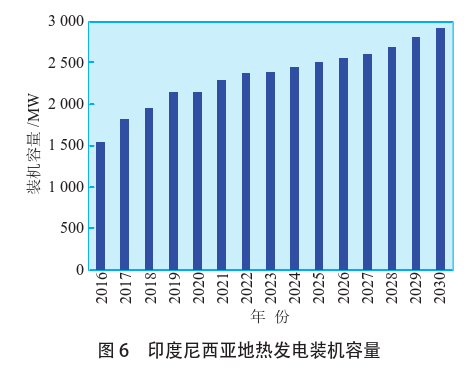

印度尼西亚地热发电市场空间大,但未来增速有放缓态势。地热发电量从2016年的1 533.3 MW增长至2023年的2 379.3 MW,2016—2023年的复合年增长率为6.48%。预计到2030年地热发电量将达2 913.8 MW,2023—2030年的复合年增长率为2.94%(见图6)。

4.3.2 肯尼亚

肯尼亚位于非洲东部, 处于红海—亚丁湾—东非裂谷地热带, 地热资源丰富, 从南到北分布10余个地热潜力区块, 据估计地热发电潜力超过10 000 MW。 截至目前, 肯尼亚地热发电总装机容量为1 193 MW,占本国总发电潜力的11.93%,大部分地热资源尚未开发利用。

肯尼亚政府出台政策大力支持地热发电产业发展。为降低地热开发投资风险,肯尼亚成立专业公司负责地热资源勘探以及部署风险井。在税收优惠政策方面, 对地热电厂提供税收优惠和上网电价优惠政策,明确规定标杆电价为8.8美分/ kWh (合0.57元人民币/kWh)。此外, 肯尼亚融资环境宽松, 鼓励外商投资和引进先进技术共同开发本国地热能。

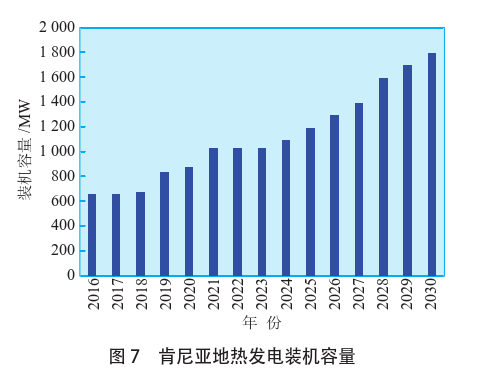

肯尼亚地热发电发展空间大, 未来增速加快。地热发电量从2016年的652.0 MW增长至2023年的1 016.4 MW, 2016—2023年的复合年增长率为6.55%。预计到2030年地热发电量将达1 781.4 MW, 2023—2030年的复合年增长率为8.35% (见图7)。

4.3.3 菲律宾

菲律宾处于环太平洋高温地热带, 地热资源丰富。 菲律宾群岛上有200多座火山, 其中活火山21座。 据估计, 菲律宾的地热资源储量约6 000 MW。截至目前, 已开发32%的地热资源, 仍有大部分资源未开发利用。

菲律宾政府为地热资源开发提供了优厚的财政激励措施。外资引进政策方面, 菲律宾允许外来投资者在投资额大于5 000万美元的大型地热勘探、 开发和利用项目中拥有全部所有权。 在电价政策方面, 地热发电采用固定价格收购制度和可再生能源配额制度, 要求配电企业、 发电企业等电力市场参与者必须购买一定份额的可再生能源电量。 税收方面, 对企业所得税、 进口关税和不动产税提出不同程度的优惠政策。

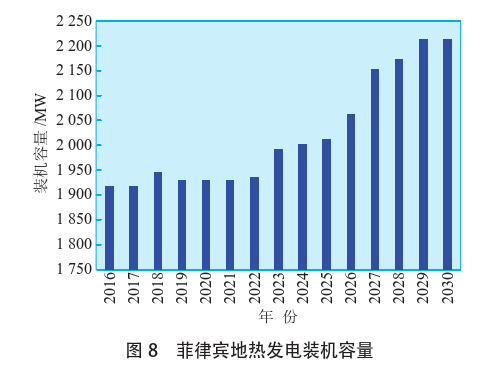

菲律宾地热发电产业化程度高,但其增长速度落后于印度尼西亚和肯尼亚。2023年,菲律宾地热发电量为1 990.6 MW,占本国总发电比重的 20%,产业化程度较印度尼西亚高,2016—2023 年的复合年增长率为0.55%。预计到2030年地热发电量将达2 211 MW,2023—2030年的复合年增长率为1.51%(见图8)。

5 结语

选取海外地热投资国别相关的因素建立评价指标体系,对海外地热资源国进行筛选。第一阶段筛选高温地热资源丰富的国家11个,第二阶段考虑产业机会因素(资源潜力、市场空间、盈利水平)和投资环境因素(营商环境),最终轮采用对外关系进行综合调整,对筛选结果通过定量和定性的方法进行综合评估。通过“两轮+最终轮” 的筛选,综合选出印度尼西亚、肯尼亚和菲律宾为我国海外地热发电重点投资目标国。

在全球碳中和背景下,国外高温地热资源丰富的国家地热发电装机容量在持续增长,资源国对地热发电产业重视程度高、发展环境好、外资投资机会多,在共建“一带一路”倡议下,中国能源企业应积极布局海外地热发电业务,引导地热产业“走出去”,提高绿色低碳竞争力。

摘自“当代石油石化”

上一篇 > 想要充分实现地热发电的价值,如何突破产业发展卡点?

下一篇 > 地热发电项目风险分析及融资策略